- ホーム

- 相続の節税対策

相続の節税対策

相続税対策基本5原則

1.財産を生前贈与して、相続財産を減らしておく

a)年間110万円まで基礎控除を使い、毎年相続人や孫に現金を贈与する

b)20年以上の婚姻期間の夫婦間で居住用不動産、又はそれを取得するための

金銭を贈与し、110万円+2,000万円の合計110万円の控除を受ける

c)相続時精算課税制度を利用する

2.相続税の納税資金として生命保険を活用する

a)相続税の申告時に生命保険金の非課税枠(500万円×法定相続人の数)を利用する。

b)生命保険は死亡によって必ずもらえる大口の生命保険が良いでしょう。

3.所有財産の評価額を下げる

a)賃貸用建物の建築で更地評価から貸家建付地評価への評価減を考えることです。

b)小規模宅地(被相続人の居住の用又は事業の用に供していた宅地)の

減額割合50%要件をクリアし、特定の80%を適用できるようにする。

4.返済可能な借入金を作っておく

a)その借入金は、購入価額より相続税評価額が小さくなるものに運用していなければ

意味がないでしょう。(現預金で残しておかない)

b)借入金の残高はそっくり相続財産から控除されます。

c)その借入金は返済可能な借入金でなければならないでしょう。

5.相続人を増やして相続税の税率を下げること及び一代飛び越し相続を考える

a)すなわち養子縁組の活用です。

相続対策の3つの事項 - 争い、納税、節税

相続問題は次の3つの事項になります。

1.親族争いの回避の対策

2.納税資金の対策

3.節税対策

相続税対策は次の6つに分類できます

1.相続財産を減らす → 対策 → 生前贈与

a) 相続財産を相続人に贈与して、相続時の財産を少なくしておく。

b) 贈与税がかかるので、各種特別控除を活用して計画的に贈与。

c) 一代飛び越し贈与を考える。

d) 予想される相続税の税率以下の、贈与税の税率が適用される範囲内の贈与をする。

2.相続財産の評価を下げる → 対策 → 不動産の有効活用

a) 賃貸マンションを建てるなど、土地の利用形態を変えることで相続税評価額を下げる。

b) 相続税の評価では、家屋等は建築価額ではなく、固定資産税評価額であるので、

評価額は下がる(後日負担付贈与する方法もある)

3.相続財産を増やさない → 対策 → 会社を設立する等により収益(所得)を分散

a) 新たに取得する財産はできる限り相続人の名義にすること。

b) ただし、取得に伴う資金の贈与税の負担を考えておくこと。

なお、被相続人が高齢の場合は被相続人名義の方がよい。

c) 所得の帰属を相続人にするため、所得税法の専従者控除の適用や、

賃貸収益物件の管理会社をつくって給与で分配。

4.遺産分割をしやすくする → 対策 → 財産の組み替え

a) 相続が発生したときに遺産分割がしやすいように財産を組み替える。

例えばマンションなどの区分所有建物にしておくと、分割しやすい。

b) 借地人がいる土地などの相続人は、遺産分割のネックになる。

広い土地なら底地権と借地権を交換して借地権を解消。

c)地主と借地人が共同で等価交換方式の土地活用を行うのも有効。

5.資金を確保する → 対策 → 土地建物の売却、物納資産の確保と生命保険の活用

a) 土地、建物を売却し、現金による遺産分割、納税に備える

b) 相続時に物納できるようにしておく。

c) 生命保険に加入しておく。

6.相続後生活安定を図る → 対策 → ポートフォリオの実現

a) 有効利用しづらい土地は、売却して不動産に買い換えて、利用しやすい、

分割しやすいようにしておく。

b) 買い換え時には自宅のほか、賃貸マンション、価値の高い会員権や証券、現金等に分散して、

景況や金融情勢などの影響(リスク)をストレートに受けないようにする。

2次相続を考えた場合で有利な配偶者税額軽減の活用

1.配偶者の税額軽減の特典を活用する

今回の相続(1次相続)で相続税を最も軽減するためには、相続税の申告期限までに

配偶者が相続する遺産を確定させ、その遺産額が法定相続分または16,000万円の

いずれか多い金額であれば、配偶者の税額軽減額が最大に受け取る事ができます。

従って、 2次相続を考えた場合には、遺産の中に将来値上がりしそうな資産については

子供たちが相続し、値上りしない、または消費していく遺産については配偶者が

相続するように遺産分割を行うのが基本的な考え方です。

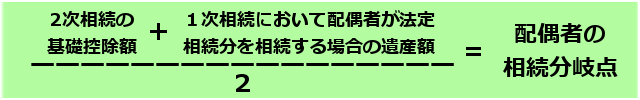

2.2次相続まで考慮して配偶者の税額軽減を活用する

配偶者の相続(2次相続)が続いて発生しそうな場合や、配偶者に固有の財産が

多額にある場合には必ずしも法定相続分または16,000万円以上相続する事が

有利とはいえません。

従って、配偶者がいくら遺産を取得すれば1次、2次相続の通算相続税が

少なくなるかの分岐点の算式は以下のとおりです。

(1)生存配偶者に固有の財産がない場合

(2)生存配偶者に固有の財産がある場合